Многие кредитополучатели не знают, как пользоваться кредитной картой Сбербанка РФ (России), поэтому после предоставления банком займа на карточку часто у них возникают вопросы по оплате задолженности, процентов и комиссий.

Во избежание финансовых проблем заемщики предварительно должны ознакомиться с условиями обслуживания и правилами пользования банковскими продуктами. Подробное руководство поможет плательщикам разобраться, как грамотно пользоваться картой.

Какие карты кредитного вида предлагаются клиентам Сбербанк?

Кредиты предоставляются для удовлетворения финансовой потребности граждан. Пластиковая карта привязана к счету клиента, используется для проведения безналичных расчетов, снятия наличных средств и оформляется на выгодных для заемщика условиях.

Существуют такие виды пластиковых кредиток от Сбербанка:

- «Стандарт» и «Классик». Имеют базовый набор финансовых услуг с возможностью совершения расчетных операций в любых точках мира.

- «Золотая». Отличаются красивым дизайном, широким функционалом, специальными акциями и бонусами для постоянных клиентов.

- «Мгновенные». Многофункциональные кредитки с нулевым круглогодичным обслуживанием.

- «Молодежная». Использование кредитной карты Сбербанка предоставляется молодым людям на лояльных условиях.

- «Аэрофлот». Предназначены для путешественников. Накапливаются мили «Аэрофлот Бонус», которые меняют на билеты авиакомпаний и совершают покупки во многих странах.

- Кредитки «Подари жизнь». Продукт нацелен на реализацию проекта, помогающего больным детям. Пожертвования начисляются со счета владельца карты по соответствующей тарификации.

- «Премиум». Предлагаются клиентам с большим уровнем доходности, имеют увеличенный лимит.

Условия пользования кредитной картой Сбербанка: важные особенности

Перед тем как выгодно пользоваться кредитной картой, заемщику необходимо знать следующее. Заем выдают не всем клиентам. Для оформления заявления и открытия расчетного счета нужны паспорт, копия трудовой книжки и документы, подтверждающие официальный доход, такие как:

- справка о заработной плате;

- пенсионное удостоверение;

- дебетовая карта;

- депозиты в банке.

Стороны заключают договор.

После того как финансовая организация получит гарантию о возврате заемных денег, кредит одобряют и составляют договор.

Для займовых предложений по тарифам «Мгновенный» или «Молодежный» требуется только удостоверение личности. В ближайшем отделении персональный менеджер поможет составить анкету-заявку на выдачу карточки.

В течение 2 рабочих дней банк уведомляет клиента о своем решении. Выпуск занимает от 3 до 14 дней.

Кредитную сумму с учетом дохода учреждение начисляет заемщикам на электронное средство платежа в размере установленного лимита. Срок действия кредитки указан на лицевой стороне пластика.

За пользование деньгами клиент должен ежемесячно выплачивать обязательные взносы. Задолженность считается с процентами и погашается в сроки, прописанные в соглашении и указанные на лицевой стороне пластикового продукта. По истечении срока карточку, если долг не возмещен, продлевают.

Проценты рассчитываются по ставке Сбербанка, без процентов на протяжении льготного времени можно совершать покупки только по безналичному расчету.

Для лучшего понимания, как правильно пользоваться кредитной картой Сбербанка, приведена таблица с тарифной сеткой и условиями обслуживания:

| Наименование | Валюта | Срок действия | Проценты по кредиту, % | Льготный период, дни | Стоимость обслуживания, руб. | Кредитный лимит, руб | Бонусы «Спасибо» |

| «Стандартная» | рубли | 3 года | 25,9-33,9 | до 50 | 0-750 | до 600 тыс. | да |

| «Золотая» | рубли | 3 года | 25,9-33,9 | до 50 | 0-3 тыс. | до 600 тыс. | да |

| «Молодежная» | рубли | 3 года | 33,9 | до 50 | 150 | до 200 тыс. | да |

| «Мгновенная» | рубли | 3 года | 25,9 | до 50 | 0 | до 120 тыс. | да |

| «Премиум» | рубли | 3 года | 21,9 | до 50 | 4,9 тыс. | 3-10 млн. | да |

| «Аэрофлот» | рубли | 3 года | 25,9-33,9 | до 50 | 900 руб/год по карте Classic;

3,5 тыс. руб/год по Gold; 12 тыс. руб/год по Signature |

до 600 тыс по карте Classic и 1 миля;

до 600 тыс. по карте Gold и 1,5 мили; до 3 млн. по карте Signature и 2 мили |

нет |

| «Подари жизнь» | рубли | 3 года | 25,9-33,9 | до 50 | 0-900 руб/год по Classic;

0-3,5 тыс. руб/год по Gold |

до 600 тыс. | да |

Проверка лимита на пластике

Клиент должен разбираться во всех особенностях пользования кредитной карты Сбербанка. Ему нужно контролировать расчетные операции, выплачивать обязательные взносы по займу, своевременно погашать задолженность, проверять лимит и отличать его от размера доступного баланса.

Кредитный лимит — это сумма денежных средств, предоставленная банком изначально на пластик. Доступный баланс — это средства, доступные на момент снятия.

Каждому типу карты соответствует максимальное ограничение по займовым финансам. Так, на «Мгновенные» кредитки выдают до 120 тыс. руб., больше всего приходится на карту «Премиальная», ее лимит достигает 10 млн руб. при условии выполнения требований компании.

Гражданам, которым предоставляют классические продукты, могут одобрить до 600 тыс. руб. на любые нужды.

Проверить ссудный лимит плательщику, использующему кредитную карту Сбербанка, можно одним из следующих способов:

- Через мобильное приложение.

- В режиме онлайн.

- В банкоматах.

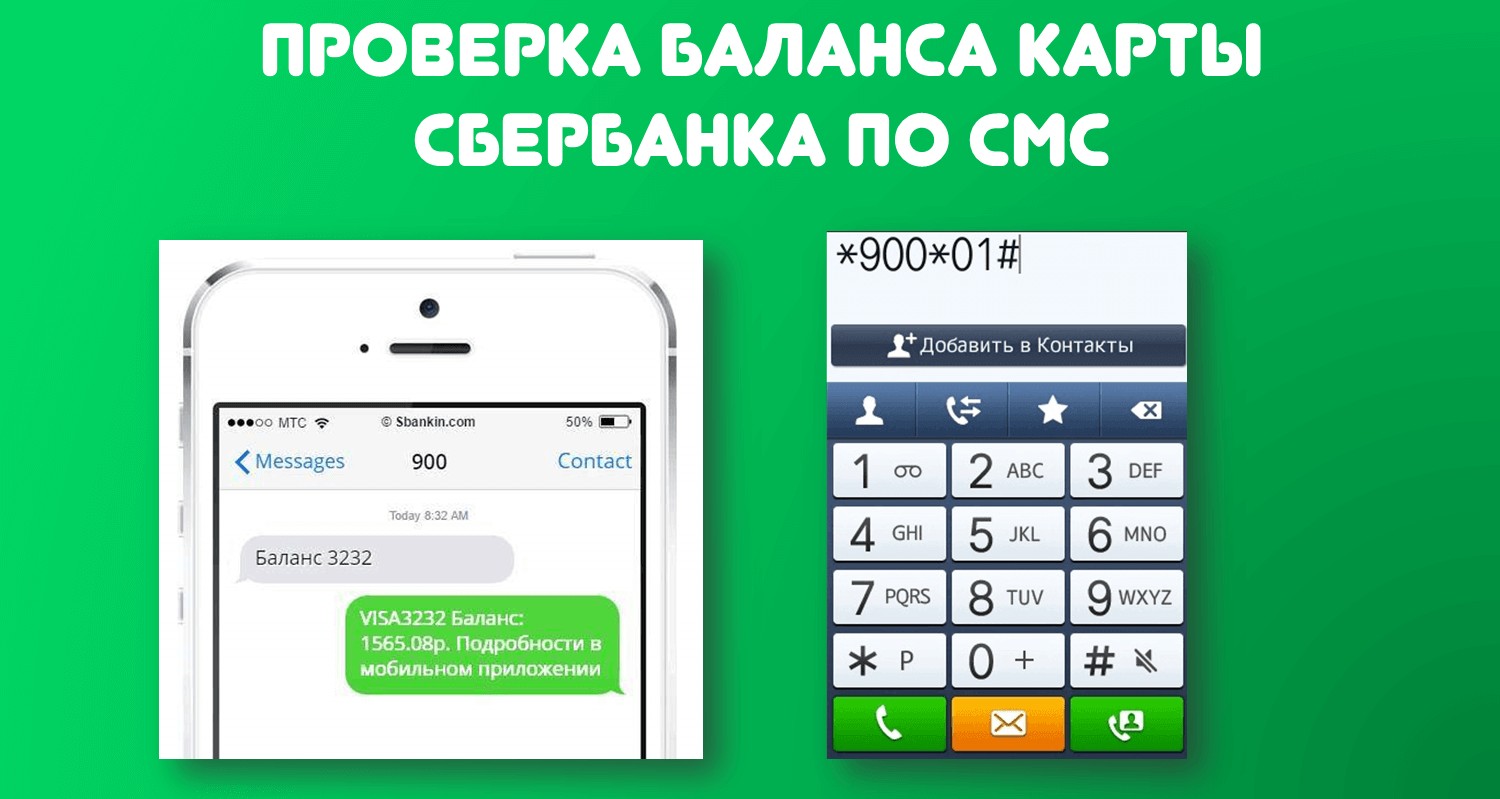

Проверить баланс можно с через смс.

Для получения информации по займу с помощью мобильного приложения, установленного на смартфоны и телефоны, достаточно на номер 900 отправить короткое сообщение «БАЛАНС ХХХХ», где ХХХХ — последние 4 цифры, прописанные на лицевой стороне пластика.

В режиме онлайн можно активировать аккаунт и посмотреть денежный баланс на странице кредитования. Заемный лимит также проверяют через банкоматы. Все данные представлены на экране и указываются в квитанции при соответствующем запросе.

Льготный период кредитки

При оформлении банковского инструмента менеджеры оповещают клиента о возможности использования льготного периода, но часто не объясняют, как пользоваться кредитными картами Сбербанка правильно, чтобы избежать начисления высоких процентов за обещанное льготное время.

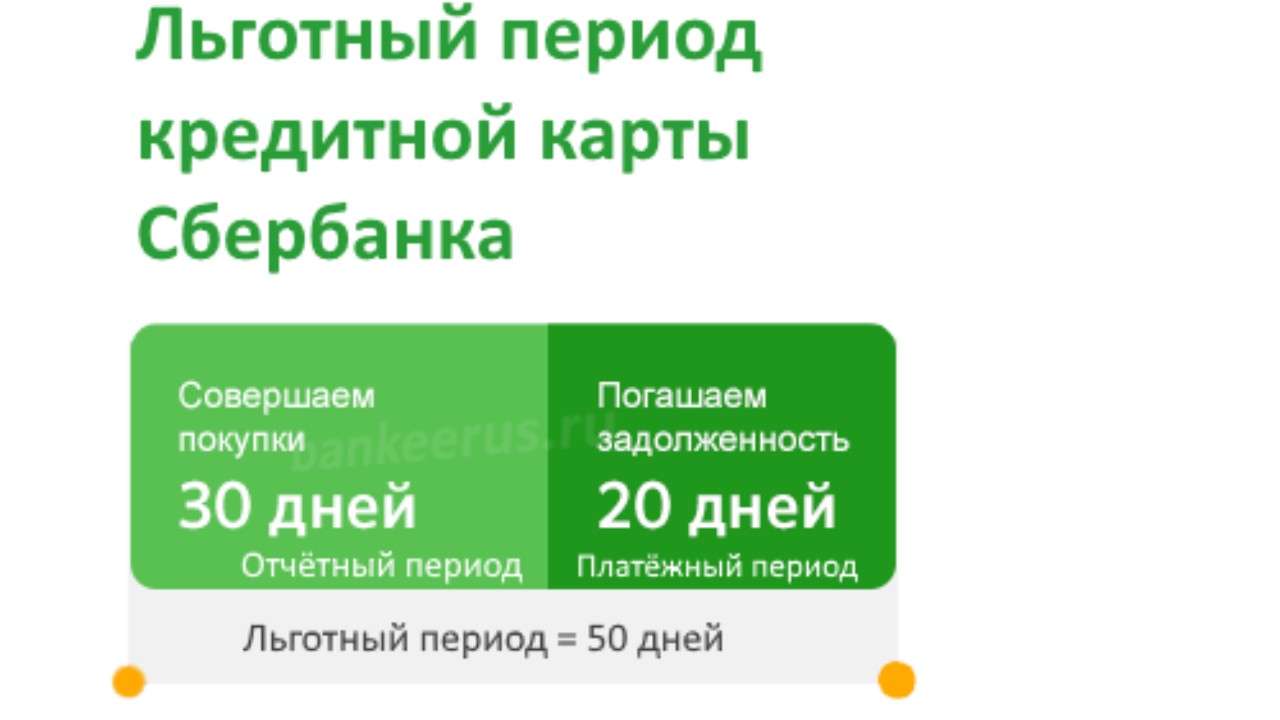

Банк предлагает деньги на выгодных условиях под 0% на начальном этапе. Срок действия грейс-периода — до 50 дней. В льготный период входят:

- 30 дней отчетного периода, во время которого происходят траты по карточке;

- 20 дней платежного периода — времени для погашения задолженности.

Более точно это объясняется так: 50 дней считаются не со дня совершения покупки, а с даты приобретения услуги или товара до даты образования отчетности по платежам и 20 дней, которые предоставлены на возмещение долга.

Поэтому заемщик должен своевременно пополнять израсходованный баланс. Стоит учитывать, что оплата по операциям должна проводиться только карточкой, по безналичному расчету, при снятии наличными грейс-период не действует.

Если требования по транзакциям и сроки для погашения не соблюдены, начисляются проценты в размере 25,9-33,9%.

Какие комиссии имеются при снятии наличных?

По правилам пользования кредитной картой Сбербанк комиссионный сбор не снимается при безналичных расчетах и в течение льготного периода при условии своевременного возврата ссуды.

Есть комиссия на снятие наличных.

При обналичивании банк забирает часть денег в виде комиссий, при этом беспроцентные льготы сгорают и начисляются проценты. Чтобы пользоваться наличными по своему усмотрению, клиенты снимают ссудные средства с карточек. Их можно получить:

- В кассовых офисах банка.

- Через аппараты самообслуживания.

- Через банкоматные устройства или кассу другого финансового учреждения.

- С помощью почтового перевода.

- Электронным переводом.

- Через сторонние сервисы Contact или Unistream.

- Через счет на смартфоне.

Если заемщики пользуются кредитной картой Сбербанка для обналичивания средств, банки теряют прибыль, поэтому они устанавливают комиссионные вычеты по платежам и вводят разные ограничения. Например, если снимают:

- через банкомат — до 50 тыс. руб.;

- через кассу с классических кредиток — до 150 тыс. руб.;

- с «Золотых» карточек — до 300 тыс. руб.

В процессе использования кредитной карты для заемщиков предусмотрены дополнительные проценты:

- Через кассу в отделении или банковские платежные аппараты — 3% от суммы чека, но не менее 390 руб.

- Через кассу или банкомат другой организации — 4% от суммы платежа, но не менее 390 руб.

Чтобы снизить процентную ставку по обналичиванию, заемщики пользуются сторонними сервисами: Qiwi, Webmoney или Яндекс. Деньги.

Для проведения транзакции нужна дебетовая карточка любой компании с привязкой к цифровому кошельку. Заемные деньги перечисляют на электронный счет.

За операцию банк не взимает комиссию, т. к. проводит ее как оплату за совершение покупок по безналичному расчету. Грейс-период сохраняется. Платежный электронный сервис снимает за пользование до 0,75% от суммы платежа.

Финансы выводятся с цифрового счета на дебетовый, при этом удерживается 1-1,5% от суммы платежа в зависимости от учреждения, который выдал карту. Воспользоваться способом могут пользователи, зарегистрированные в платежных системах с подтвержденными статусами и привязками карточных счетов.